IRR Internal Rate of Return

IRR berasal dari bahasa Inggris Internal Rate of Return disingkat IRR yang merupakan indikator tingkat efisiensi dari suatu investasi. Suatu proyek/investasi dapat dilakukan apabila laju pengembaliannya (rate of return) lebih besar daripada laju pengembalian apabila melakukan investasi di tempat lain (bunga deposito bank, reksadana dan lain-lain).

Rumus IRR praktis

Untuk mempermudah perhitungan IRR, yaitu dengan mencoba suku bunga yang diperkirakan akan memberikan nilai NPV positif misalnya 10 % yang akan memberikan NPV sebesar 382 dan dilanjutkan dengan perhitungan NPV yang negatif, Misalnya pada 20 % akan memberikan NPV sebesar -429. Dengan menggunakan rumus sebagai berikut:

atau disederhanakan

dari data di atas akan diperoleh IRR Sebesar 14,71 %, angka ini sedikit berbeda dari hasil hitungan di atas karena merupakan perhitungan empiris, angka ini bisa diperbaiki kalau rentang bunga tinggi dengan bunga rendah lebih kecil.

Rumus NPV (Net Present Value)

NPV adalah selisih antara pengeluaran dan pemasukan yang memperoleh potongan harga dengan menggunakan social opportunity cost of capital sebagai discount factor. Atau juga bisa disebut sebagai arus kas yang diperkirakan pada masa mendatang yang didiskontokan pada saat ini. Untuk menghitung NPV diperlukan data tentang perkiraan biaya investasi, biaya operasi, dan pemeliharaan serta perkiraan manfaat/benefit dari proyek yang direncanakan.

NPV (Net Present Value) merupakan selisih antara pengeluaran dan pemasukan yang telah didiskon dengan menggunakan social opportunity cost of capital sebagai diskon faktor, atau dengan kata lain merupakan arus kas yang diperkirakan pada masa yang akan datang yang didiskonkan pada saat ini.

dimana:

- t – waktu arus kas

- i – adalah suku bunga diskonto yang digunakan

– arus kas bersih (the net cash flow) dalam waktu t

IRR merupakan suku bunga yang akan menyamakan jumlah nilai sekarang dari penerimaan yang diharapkan diterima (present value of future proceed) dengan jumlah nilai sekarang dari pengeluaran untuk investasi.

Besarnya nilai sekarang dihitung dengan menggunakan pendekatan sebagai berikut:

Bagaimana rumus IRR dan perhitungannya?

Perhitungan ini menggunakan metode trial dan error dengan menggunakan tabel present value. Langkah-langkah rumus menghitung IRR disajikan sebagai berikut:

1. Hitung net present value (NPV) pada tingkat biaya modal (cost of capital), ditunjukkan dengan r1.

2. Lihat apakah net present value (NPV) positif atau negatif

3a. Jika net present value (NPV) positif, gunakan tingkat bunga yang lebih tinggi (r2) dari r1.

3b. Jika net present value (NPV) negatif, gunakan tingkat bunga yang lebih rendah (r2) dari r1.

3c. IRR yang tepat dengan net present value sama dengan nol, terkadang terletak di antara kedua rate tersebut.

4. Hitung net present value (NPV) dengan menggunakan r2.

5. Lakukan interpolasi untuk memperoleh IRR yang tepat.

Siapa yang menggunakan rumus IRR dan bagaimana caranya?

Jajaran Manajemen Keuangan dan Analis Proyek. Jika IRR lebih besar dibanding cost of capital, proyek harus diterima.

Keuntungan menggunakan metode perhitungan IRR yaitu tidak dipertimbangkannya time value of money sehingga menjadi lebih tepat dan realistis dibandingkan dengan metode accounting rate of return.

Kelemahan metode perhitungan IRR

- Perlu waktu untuk menghitungnya, terutama saat cash inflow tidak terdistribusi secara merata (meskipun kebanyakan kalkulator bisnis memiliki program untuk menghitung IRR).

- Metode ini tidak bisa mengidentifikasi ukuran investasi dalam berbagai proyek yang bersaing dan tingkat keuntungannya.

Contoh Soal IRR Internal Rate of Return dan Jawaban

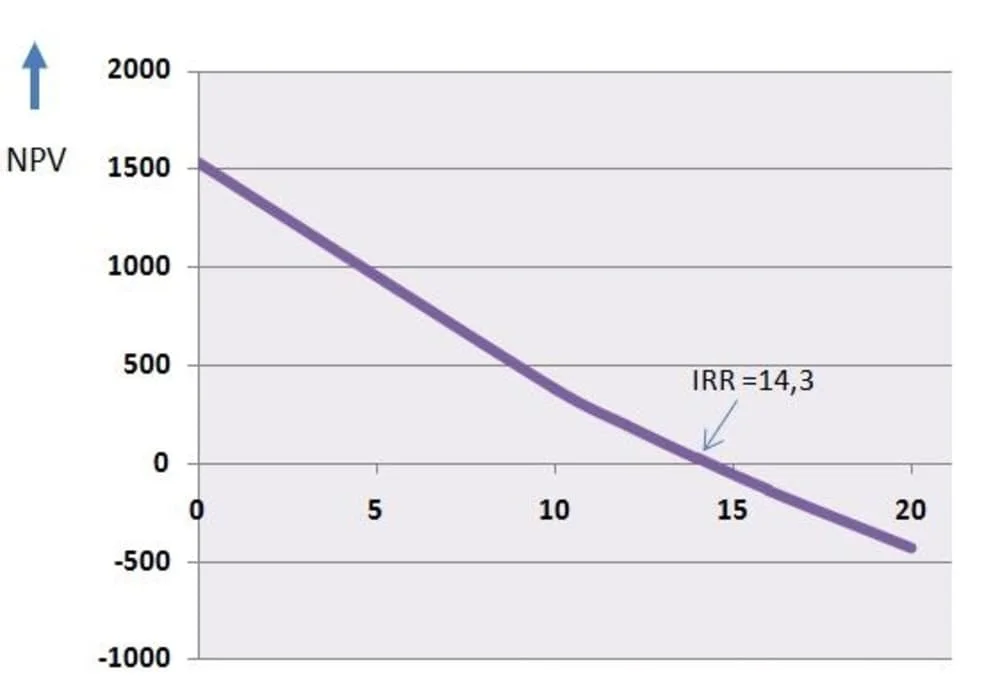

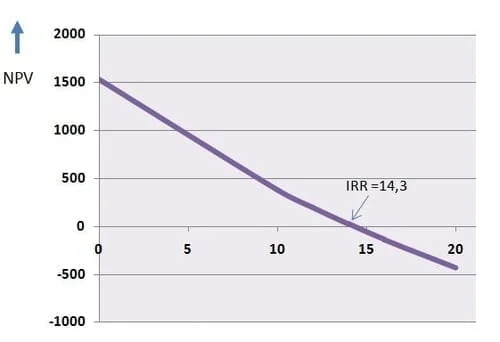

1. Bila suatu investasi mempunyai arus kas sebagaimana ditunjukkan dalam tabel berikut:

Tahun ( ) ) | Arus kas ( ) ) |

|---|---|

| 0 | -4000 |

| 1 | 1200 |

| 2 | 1410 |

| 3 | 1875 |

| 4 | 1050 |

Kemudian IRR

Dalam kasus ini hasilnya adalah 14.3%.

Pabrik Pak Budi mempertimbangkan usulan investasi senilai Rp 130.000.000 tanpa nilai sisa. Pendapatan arus kas per tahun RP 21.000.000 selama 6 tahun. Diasumsikan RRR sebesar 13%. Hitunglah IRR.

Jawab:

Dicoba dengan faktor diskonto 10%:

NPV = (Arus kas x Faktor Diskonto) – Investasi Awal

NPV = (21.000.000 x 5.8979) – 130.000.000 = Rp 659.000

Dicoba dengan faktor diskonto 12%:

NPV = (21.000.000 x 5,7849 ) – 130.000.000

NPV = Rp – 6.649.000

Karena NPV mendekati nol, yaitu Rp. 659.000,00 dan -Rp. 6.649.000,00

Artinya tingkat diskonto antara 10% sampai 12%, untuk menentukan ketepatannya kita perlu melakukan interpolasi. Caranya adalah sebagai berikut:

| Selisih Bunga | Selisih PV | Selisih PV dengan OI |

|---|---|---|

| 10% | Rp 130.659.000 | Rp 130.659.000 |

| 12% | Rp 123.351.000 | Rp 130.000.000 |

| 2% | Rp 7.308.000 | Rp 659.000 |

IRR = 10% + (659.000/7.308.000) x 2%

IRR = 10,18%

Kesimpulannya, proyek investasi tersebut lebih baik ditolak. Alasannya IRR < 13% yang artinya tidak layak secara finansial.

2. Sebuah proyek dengan investasi sebesar Rp. 20.000.000,- dan akan memberikan pemasukan setiap tahunnya sebesar Rp.4.900.000,- berlangsung selama 5 tahun. Berapa IRR dari proyek tersebut?

Jawaban:

PV penerimaan/PV biaya =1

4900000(P/A; i%, 5)/20000000 =1

(P/A; i%; 5) = 20000000/4900000

(P/A; i%; 5) = 4,0816

IRR = 7% + ((4,1002-4,0816)/(4,1002-4,0459)) x (7,5% – 7%)

= 7% + (0,0816/0,0543) x (0,5%)

= 7% + 0,3425 x (0,5%)

= 7% + 0,17%

IRR = 7,17%

3. Perusahaan Pak Budi mempertimbangkan usulan proyek investasi Rp 150.000.000. Umur proyek tersebut diperkirakan 5 tahun tanpa nilai sisa.

Arus kas yang dihasilkan:

Tahun 1 : Rp 60.000.000

Tahun 2 : Rp 50.000.000

Tahun 3 : Rp 40.000.000

Tahun 4 : Rp 35.000.000

Tahun 5 : Rp 28.000.000

Bila diasumsikan RRR = 10%

Jawaban:

Coba dengan faktor diskonto 16%:

- Tahun 1 arus kas : Rp 60.000.000 x 0,8621 = Rp 51.726.000

- Tahun 2 arus kas : Rp 50.000.000 x 0,7432 = Rp 37.160.000

- Tahun 3 arus kas : Rp 40.000.000 x 0,6417 = Rp 25.668.000

- Tahun 4 arus kas : Rp 35.000.000 x 0,5523 = Rp 19.330.500

- Tahun 5 arus kas : Rp 28.000.000 x 0,419 = Rp 17.973.200

Total PV = Rp 100.131.700

Investasi Awal = Rp 150.000.000

NPV = Rp – 49.868.300

Coba dengan faktor diskonto 10%:

- Tahun 1 arus kas : Rp 60.000.000 x 0,9090 = Rp 54.540.000

- Tahun 2 arus kas : Rp 50.000.000 x 0,8264 = Rp 41.320.000

- Tahun 3 arus kas : Rp 40.000.000 x 0,7513 = Rp 30.052.000

- Tahun 4 arus kas : Rp 35.000.000 x 0,6830 = Rp 23.905.500

- Tahun 5 arus kas : Rp 28.000.000 x 0,6209 = Rp 17.385.200

Total PV = Rp 167.202.200

Investasi Awal = Rp 150.000.000

NPV = Rp 17.202.200

Perhitungan interpolasi:

| Selisih Bunga | Selisih PV | Selisih PV dengan Investasi Awal |

|---|---|---|

| 10% | Rp167.202.200 | Rp167.202.200 |

| 16% | Rp100.131.700 | Rp150.000.000 |

| 6% | Rp67.070.500 | Rp17.202.200 |

IRR = 10% + (Rp.17.202.200/Rp. 67.070.500) x 6 %

IRR = 11,5388%

Kesimpulannya, proyek investasi tersebut bisa diterima. Karena IRR > 10%.

4. Pimpinan perusahaan Pak Budi akan mengganti mesin lama dengan mesin baru karena mesin lama tidak ekonomis lagi, baik secara teknis maupun ekonomis. Untuk menggantimesin lama dibutuhkan dana investasi sebesar Rp 75.000.000,‐. Mesin barumempunyai umur ekonomis selama 5 tahun dengan salvage value berdasarkan pengalaman pada akhir tahun kelima sebesar Rp. 15.000.000,‐. Berdasarkan pengalaman pengusaha, cash in flows setiap tahun diperkirakan sebesar Rp 20.000.000,‐ dengan biaya modal 18% per tahun. Apakah penggantian mesin ini layak untuk dilakukan apabila dilihat dari PV dan NPV?

Jawaban:

Diskon Faktor 18%

P = P + A (P/A,i,n) + F (P/F, i, n)

P = -75.000.000 + 20.000.000 (P/A, 18%, 5) + 15.000.000 (P/F, 18%, 5)

P = -75.000.000 +62.544.000 + 6.556.500

P = -5.899.500

Diskon Faktor 14%

P = 20.000.000 + 20.000.000 + 20.000.000 + ….. + 20.000.000 + 15.000.000

(1 +0,14) (1 + 0,14)2 (1 + 0,14)3 (1 + 0,14)5 (1 + 0,14)5

P = 1.754.3859 + 15.389.350 + 13.499.430 + 11.841.605 + 10.387.373 + 7.790.529

P = 76.452.146 – 75.000.000 = 1. 452.146

Diskon Faktor 24%

P = 20.000.000 + 20.000.000 + 20.000.000 + ….. + 20.000.000 + 15.000.000

(1 +0,24) (1 + 0,24)2 (1 + 0,24)3 (1 + 0,24)5 (1 + 0,24)5

P = 16.129.032 + 13.007.284 + 10.489.745 + 8.459.471 + 6.822.154 + 5.116.616

P = 60.024.302 – 75.000.000

P = – 14.975.698

Kesimpulan:

Penggantian mesin ini tidak layak untuk dilakukan, karena NPV = -Rp. 5.899.500,00 yaitu NPV < 0

Keterangan:

NPV > 0, investasi yang dilakukan memberikan manfaat bagi perusahaan, proyek bisa dijalankan.

NPV < 0, investasi yang dilakukan akan mengakibatkan kerugian bagi perusahaan, proyek ditolak.

NPV = 0, investasi yang dilakukan tidak mengakibatkan perusahaan untung ataupun merugi.

Bacaan Lainnya

- Rumus Laporan Keuangan: Modal, Laba Rugi, Neraca (Financial statement) dalam Akuntansi

- Akuntansi: Definisi, Pengertian, Siklus Akuntansi Laporan Keuangan Perusahaan Jasa dan Dagang

- Istilah Akuntansi Inggris-Indonesia

- Pasar Modal (Capital Market) – Pengertian, Jenis, Fungsi, Risiko, Manfaat dan Contoh

- Pasar Keuangan – Definisi, Pengertian, Jenis dan Contoh

- Cara Menganalisa Saham Seperti Ahli Pasar Saham Profesional

- Bitcoin Uang Elektronik, Informasi, Sejarah, Transaksi, Cara Daftar Bitcoin Indonesia

- Uang Rupiah Negara Indonesia – Sejarah Nilai Tukar Rupiah Terhadap USD

- Tempat Wisata Yang Harus Dikunjungi Di Tokyo – Top 10 Obyek Wisata Yang Harus Anda Kunjungi

- Cara Membeli Tiket Pesawat Murah Secara Online Untuk Liburan Atau Bisnis

- Tibet Adalah Provinsi Cina – Sejarah Dan Budaya

- Puncak Gunung Tertinggi Di Dunia dimana?

- TOP 10 Gempa Bumi Terdahsyat Di Dunia

- Apakah Matahari Berputar Mengelilingi Pada Dirinya Sendiri?

- Test IPA: Planet Apa Yang Terdekat Dengan Matahari?

- 10 Cara Belajar Pintar, Efektif, Cepat Dan Mudah Di Ingat – Untuk Ulangan & Ujian Pasti Sukses!

- TOP 10 Virus Paling Mematikan Manusia

Unduh / Download Aplikasi HP Pinter Pandai

Respons “Ooo begitu ya…” akan lebih sering terdengar jika Anda mengunduh aplikasi kita!

Siapa bilang mau pintar harus bayar? Aplikasi Ilmu pengetahuan dan informasi yang membuat Anda menjadi lebih smart!

Sumber bacaan: Corporate Finance Institute, Accounting Explained, Property Metrics

Pinter Pandai “Bersama-Sama Berbagi Ilmu”

Quiz | Matematika | IPA | Geografi & Sejarah | Info Unik | Lainnya | Business & Marketing